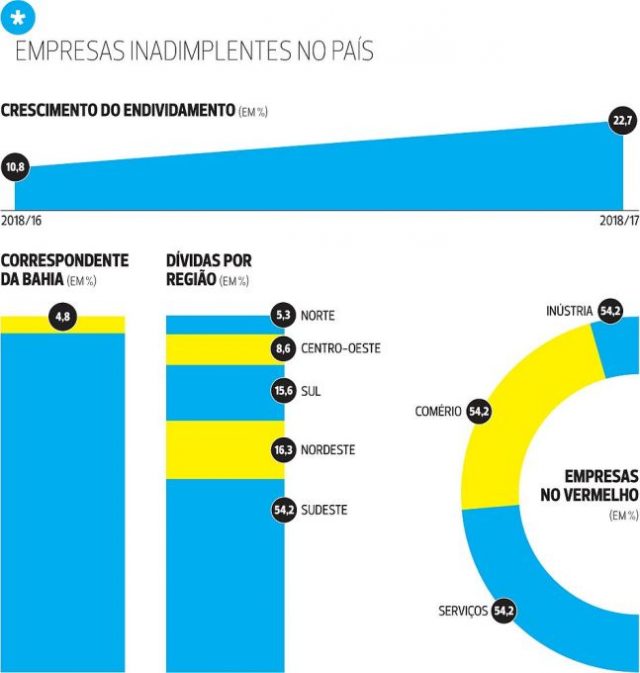

Mesmo com a economia apresentando sinais de recuperação, ainda tem muita empresa que não saiu da crise. Segundo uma pesquisa feita pelo Serasa Experian, o número de inadimplentes no Brasil bateu novo recorde em janeiro de 2018. Cerca de 5,4 milhões de CNPJs estavam negativados, a maior quantidade registrada desde março de 2015, quando o levantamento passou a ser feito.

Deste montante, pelo menos, 259.215 empresas inadimplentes estão na Bahia, o que corresponde a 4,8%. “O país começou a tirar o pé da lama em 2017 só que isso ainda não chegou para todo mundo, sobretudo, para as micro e pequenas empresas. Muitas não venderam o que planejaram vender ou ainda possuem dívidas muito altas”, afirma o economista chefe da Serasa Experian, Luiz Rabi.

Ao todo, as dívidas somam R$ 123,8 bilhões. Entre os segmentos, o setor de serviços é o que reteve o maior número de empresas no vermelho em janeiro/2018, com 47,5% do total, seguido por empresas do comércio, com 43,0% de CNPJs negativados, e as indústrias, com 8,6%. Em média, as empresas possuem, atualmente, 11 credores diferentes.

Ainda de acordo com a Serasa Experian, na comparação com o mesmo período de 2017, o crescimento das contas atrasadas chega a 10,8%. Algumas dívidas podem ser negociadas diretamente com os credores no site www.serasarecupera.com.br. “É importante também que o empresário não vá além do que pode honrar. A negociação precisa ser transparente e realista”, destaca.

Gestão financeira

Um alívio para os empreendedores que precisam ajustar as finanças do negócio está na queda da taxa básica de juros (Selic), que no último corte chegou a 6,75% ao ano, menor taxa desde 1986. Para o especialista em recuperação, consolidação de negócios e sócio da IWER Capital, Artur Lopes, os sintomas são muitos claros quando a empresa precisa rever as finanças.

“O primeiro é o aumento das dívidas. Você passa a tomar recursos não só para o capital giro e acaba cobrindo o prejuízo operacional com dinheiro externo. O segundo sinal é uma questão fiscal, quando há o aumento do passivo: a empresa não recolhe impostos ou parcela demais”, destaca Lopes. O alerta deve acender também quando há uma sequência de resultados operacionais negativos. “Depois de três meses de resultado negativo já tem que acender a luz amarela”, analisa.

O processo de reestruturação vai exigir mais do que nunca capacidade de gestão. “Isso significa que sem a revisão completa da organização – inclusive do dono – não há salvação para o negócio. Uma das ferramentas mais eficientes para começar a colocar a casa em ordem é o fluxo de caixa. É necessário evitar desperdícios e financiar a operação de maneira planejada. Isso significa que não pode criar estoque nem deixar de atender a demanda. A lição é ter uma operação casada e ler a carteira de pedido para não ter dispersão do pouco capital que a empresa dispõe”, acrescenta o especialista.

SUA EMPRESA SEM DÍVIDAS

Planejamento Para o analista do Serviço (Sebrae-BA), Diógenes Silva, antes de partir para a negociação com os credores e colocar as contas no lugar vai ser preciso se planejar: “A falta de direcionamento no capital de giro é um dos principais motivos que comprometem a sustentabilidade do negócio. Por isso, o empreendedor precisa se planejar bem pensar bem onde investir, por que investir e como investir e fazer as escolhas certas”.

Negociação O momento é de aproveitar a queda das taxas de juros para buscar melhores condições junto aos credores na hora da renegociação da dívida. “Também é importante reduzir custos operacionais, renegociar preços com fornecedores para ter de onde tirar o montante necessário para honrar a dívida”, acrescenta Silva.

Auto financiamento Uma outra orientação do analista do Sebrae é vender um ativo parado na empresa para não ter que ir em busca de uma nova linha de crédito. “A adequação da produção como um todo pode ajudar muito a reajustar as contas”.

Reestruturação É colocar ordem na casa: evitar desperdícios, reduzir gastos operacionais, gerir bem o estoque, adaptar o mix de produtos e serviço, gerir da melhor maneira o capital da empresa. “Não dá para todo dinheiro que a empresa ganha ir direto para pagar dívidas e ficar tentando sustentar o negócio no vermelho. É direcionar muito bem e estrategicamente este capital”, aconselha o especialista.

PORTAL GANDUZAO – Notícias em tempo real Acompanhe as últimas notícias da Bahia, do Brasil e do mundo.

PORTAL GANDUZAO – Notícias em tempo real Acompanhe as últimas notícias da Bahia, do Brasil e do mundo.